LES ASSURANCES DE PERSONNES Par M. Joseph Luc FOADING Ingénieur Polytechnicien, Directeur des Opérations Vie / CICA-RE CICA-RE – 07 B.P. 12410 – LOME (Togo) Tél. 223 62 62 – Fax : 261 35 94 – E-mail :

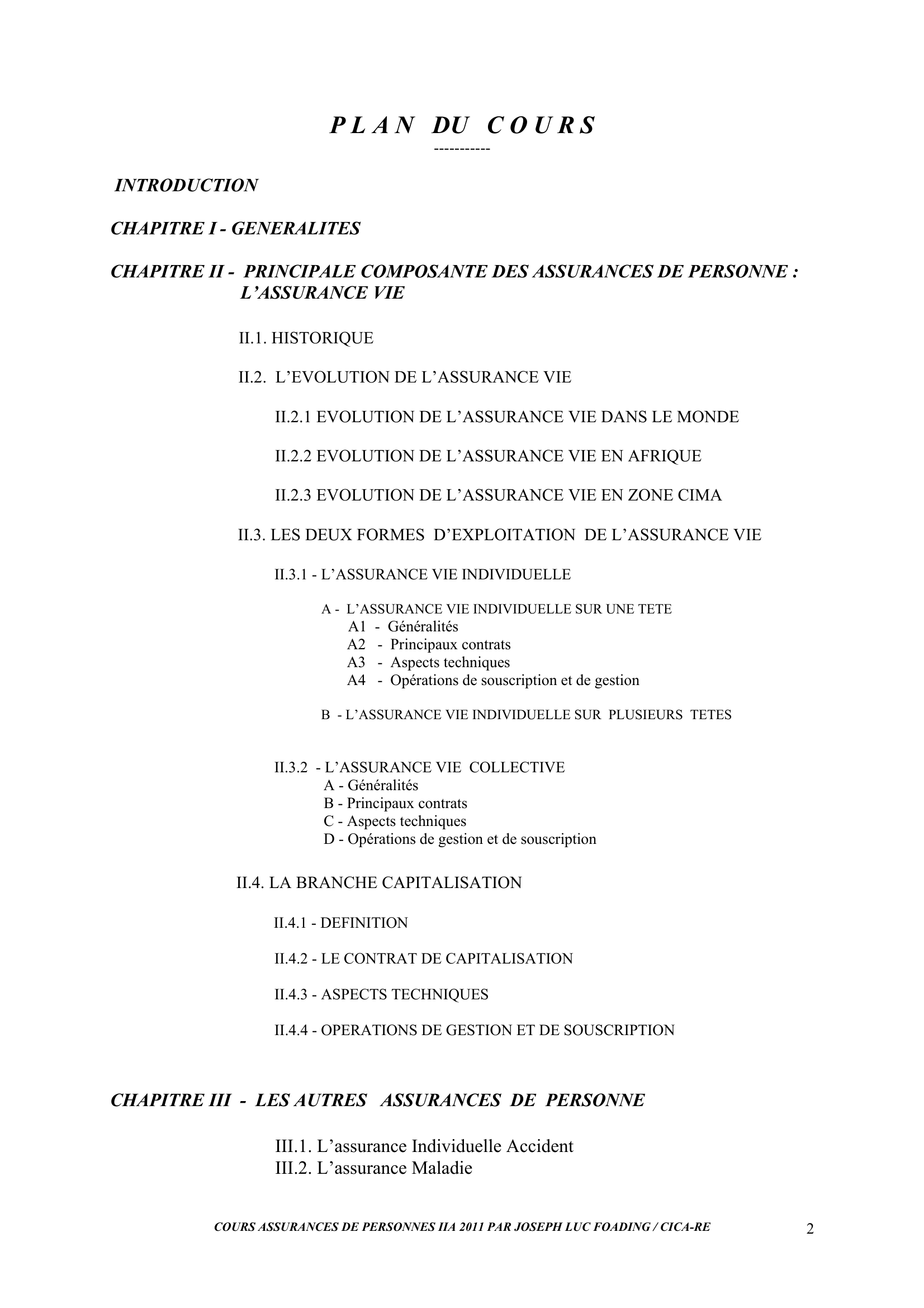

[email protected] / Avril 2011 COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE P L A N DU C O U R S ----------- INTRODUCTION CHAPITRE I - GENERALITES CHAPITRE II - PRINCIPALE COMPOSANTE DES ASSURANCES DE PERSONNE : L’ASSURANCE VIE II.1. HISTORIQUE II.2. L’EVOLUTION DE L’ASSURANCE VIE II.2.1 EVOLUTION DE L’ASSURANCE VIE DANS LE MONDE II.2.2 EVOLUTION DE L’ASSURANCE VIE EN AFRIQUE II.2.3 EVOLUTION DE L’ASSURANCE VIE EN ZONE CIMA II.3. LES DEUX FORMES D’EXPLOITATION DE L’ASSURANCE VIE II.3.1 - L’ASSURANCE VIE INDIVIDUELLE A - L’ASSURANCE VIE INDIVIDUELLE SUR UNE TETE A1 A2 A3 A4 - Généralités Principaux contrats Aspects techniques Opérations de souscription et de gestion B - L’ASSURANCE VIE INDIVIDUELLE SUR PLUSIEURS TETES II.3.2 - L’ASSURANCE VIE COLLECTIVE A - Généralités B - Principaux contrats C - Aspects techniques D - Opérations de gestion et de souscription II.4. LA BRANCHE CAPITALISATION II.4.1 - DEFINITION II.4.2 - LE CONTRAT DE CAPITALISATION II.4.3 - ASPECTS TECHNIQUES II.4.4 - OPERATIONS DE GESTION ET DE SOUSCRIPTION CHAPITRE III - LES AUTRES ASSURANCES DE PERSONNE III.1. L’assurance Individuelle Accident III.2. L’assurance Maladie COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 2 INTRODUCTION IL existe principalement deux grandes catégories d’assurances à savoir les assurances dommages et les assurances de personnes. Le présent cours traite uniquement des assurances de personnes, c’est à dire les assurances qui ont pour but de garantir la personne dans son intégrité physique, dans l’éventualité d’un décès prématuré ou dans le cas d’une longévité importante. Après un premier chapitre de généralités présentant les deux grandes catégories d’assurances et leurs caractéristiques essentielles, le deuxième chapitre traitera essentiellement des assurances sur la vie qui garantissent la personne dans l’éventualité d’un décès prématuré ou dans ses chances de survie. Ces assurances sur la vie constituent la composante principale des assurances de personne. Elles feront l’objet principal de notre cours. Ce deuxième chapitre commence par un aperçu de l’assurance vie dans le monde, en Afrique et en zone CIMA, avant de décrire les principaux contrats d’assurance sur la vie, leur forme de commercialisation et les opérations de souscriptions. Nous traiterons aussi des contrats de capitalisation également commercialisés par les sociétés d’assurance vie bien qu’ils ne soient pas des contrats d’assurance sur la vie encore moins des assurances de personne. Le troisième chapitre traite brièvement des autres assurances de personne qui garantissent la personne dans son intégrité physique. Nous nous limiterons à une simple présentation de ces assurances qui seront certainement traités de façon plus complète dans d’autres cours. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 3 CHAPITRE I GENERALITES COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 4 I.1 LES DEUX GRANDES CATEGORIES D’ASSURANCES Selon l’objet sur lequel porte l’assurance, on distingue deux grandes catégories d’assurances à savoir : les assurances de personnes et les assurances dommages (couramment dites assurances IARD). Les assurances de personnes sont les assurances qui ont pour but de garantir la personne dans son intégrité physique, dans l’éventualité d’un décès ou dans ses chances de survie. Elles s’opposent aux assurances dites assurances dommages dont l’objectif est de garantir les biens de l’assuré et les dommages qu’il pourrait causer à autrui. Les assurances de personnes se subdivisent principalement en trois classes à savoir : 1) les assurances contre les accidents corporels couramment appelées assurance individuelle accident ; 2) l’assurance maladie ou assurance santé ; 3) l’assurance sur la vie Les deux premiers types d’assurances de personne garantissent la personne dans son intégrité physique. Le dernier type garantit la personne dans ses chances de survie ou dans l’éventualité d’un décès. Les assurances dommages quand à elles, se subdivisent en assurance de choses et en assurance de responsabilité civile COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 5 I.2 PRINCIPE DE REGLEMENT DES SINISTRES EN ASSURANCE : En assurance, on distingue deux principes de règlement des sinistres à savoir : - le principe forfaitaire : Les sommes versées en cas de sinistres sont connues d’avance et fixées à la souscription du contrat. - le principe indemnitaire : les sommes effectivement versées en cas de sinistres ne sont pas connues d’avance et elles ont pour but de réparer le préjudice réellement subi. Elles ne peuvent en aucun cas dépasser le montant de la valeur assurée au moment du sinistre. En prenant comme critère de classification le principe de règlement des sinistres, on note que les assurances dommages obéissent au principe indemnitaire tant dis que les assurances de personne sont régies par le principe forfaitaire. En effet dans les assurances dommages, l’indemnité due par l’assureur en cas de sinistre a pour but de réparer le préjudice subie alors que pour les assurances de personnes portant sur la vie, la mort et l’accident, en cas de sinistres, l’assureur paiera les sommes forfaitaires prévues au contrat qui n’ont pas pour but de réparer le préjudice subi, car on ne peut pas évaluer le prix d’une vie humaine. Attention : On notera toutefois que l’assurance contre les accidents corporels et l’assurance maladie bien qu’étant des assurances de personnes seront soumises au principe indemnitaire lorsque les garanties de l’assureur se limitent uniquement aux remboursements des frais médicaux, pharmaceutiques et d’hospitalisation engagés par l’assuré à la suite d’un accident ou d’une maladie. En effet, le remboursement des frais médicaux n’est pas forfaitaire. Il exige une justification des dépenses effectuées. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 6 I.3 TECHNIQUES DE GESTION DES ASSURANCES En matière d’assurance, on distingue deux techniques de gestion : 1) Les assurances gérées en répartition : Dans ce système, l’assureur ne fait que répartir entre les assurés victimes de sinistres, la masse des primes versées par l’ensemble des membres de la mutualité qu’il a constituée et qu’il gère. En d’autre terme, les primes versées par tous les assurés en début d’année vont servir à indemniser les sinistres survenant dans l’année en cours, jusqu’à la prochaine période d’encaissement des primes. Ainsi, les assurés non sinistrés au cours de l’année d’assurance auront perdu leurs primes au profit des assurés sinistrés qui eux auront perçu des sommes supérieures à la prime qu’ils auront versée. Les assurances gérées par cette technique sont caractérisées par : - leur durée limitée à l’année civile avec possibilité de reconduction automatique d’année en année ; - la probabilité de réalisation des risques inhérents à ces assurances varie très peu dans le temps. 2) Les assurances gérées en capitalisation : Dans ce système, il n’y a pas une véritable mutualisation du risque. L’assureur met de côté une partie de la prime qui est capitalisée selon la méthode des intérêts composés et qui sert à constituer le capital forfaitaire prévu au contrat. L’assuré se voit donc accorder un capital qui est fonction des seules primes individuelles qu’il a versées et qui ont été mises en réserve par l’assureur et affectées à sa seule personne. L’assuré n’est pas forcément appelé à perdre les primes qu’il a versées si un sinistre ne survient pas. Les assurances gérées en capitalisation sont caractérisées par : - leur longue durée, - la probabilité de réalisation du risque est très variable dans le temps. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 7 - En assurances dommage la technique gestion est uniquement la répartition. - En assurances de personnes, les deux techniques de gestion sont utilisées selon la nature du risque : l’individuel accident et l’assurance maladie sont gérés selon la technique de la répartition alors que l’assurance vie est gérée selon la technique de la capitalisation. TABLEAU RECAPITULATIF ASSURANCE DOMMAGES Assurances du patrimoine OBJET ASSURANCES DE PERSONNES Assurance de la personne même de l’assuré Dommages corporels Assurances de choses (assurances des biens appartenant à l’assuré) Assurances de R.C. (assurances des conséquences de la responsabilité de l’assuré Accidents corporels Maladie Frais médicaux PRINCIPE Indemnitaire Indemnitaire Forfaitaire Frais pharmaceutiques Indemnitaire GESTION Répartition Répartition Répartition Répartition SUBDIVISION Assurance Vie Forfaitaire Capitalisation L’objet de ce cours est l’étude des assurances de personne que nous allons aborder dans les pages suivantes à la fois dans ses aspects juridiques et techniques. I.4 REGLES SPECIFIQUES AUX ASSURANCES DE PERSONNES Nous avons vu que les assurances de personnes (hormis les frais de soins) sont régies par le principe forfaitaire. En d’autres termes, en matière d’assurances de personnes (hormis les frais de soins), les sommes assurées sont fixées au contrat à la souscription (art. 56 du Code CIMA). COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 8 Il résulte de ce principe qui est lui-même propre aux assurances de personnes, les règles spécifiques suivantes : a) La possibilité de cumul : Le caractère forfaitaire des assurances de personnes permet le cumul de plusieurs assurances de personnes. En plus ces assurances de personnes peuvent se cumuler avec une indemnité de réparation liée par exemple à la responsabilité d’un tiers. Ainsi, un assureur ne pourra jamais refuser de verser les sommes prévues au contrat sous prétexte que d’autres contrats sont prévus pour le même risque. De même, un assuré ou un bénéficiaire pourra agir contre un tiers responsable dans le cas où l’événement survenu (accident, décès, etc.) serait lié à la responsabilité d’un tiers. Par ailleurs, en matière d’assurances de personne, il n’y a pas de notion de sur assurance ou de sous assurance. b) L’absence de subrogation de l’assureur contre le tiers responsable : En assurance de personnes, l’assureur ne peut avoir de recours contre le tiers responsable du sinistre. En d’autres termes, l’assureur, après paiement à l’assuré des prestations contractuelles, ne pourra se retourner contre le tiers responsable du sinistre afin de récupérer les sommes versées. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 9 CHAPITRE II II - PRINCIPALE COMPOSANTE DES ASSURANCES DE PERSONNE : L’ASSURANCE VIE COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 10 II.1-HISTORIQUE L’assurance vie est la catégorie des assurances de personnes qui garantit la personne dans l’éventualité d’un décès au cours d’une période déterminée ou dans ses chances de survie à une époque donnée. Elle constitue la partie la plus importante des assurances de personnes. En basse Egypte (4500 avant Jésus Christ), un papyrus signale que les tailleurs de pierres de cette contrée avaient constitué une caisse d’entre aide qui intervenait en faveur de ses membres victimes d’un événement malheureux. On peut donc dire que la première forme d’organisation faisant appel aux techniques de l’assurance vie a lieu en Afrique vers l’an 4500 avant Jésus Christ. C’était l’âge de pierre de l’assurance vie ou la pré-assurance. Après l’effondrement de l’Egypte, les Grecs et les Romains au 7ème siècle avant Jésus Christ, ont créé des caisses d’entraide fonctionnant selon le modèle égyptien. A partir du 17ème siècle, de nombreuses sociétés anglaises développèrent leurs opérations sur des bases empiriques avant d’utiliser les travaux de Pascal sur les probabilités (la géométrie du Hasard en 1654) pour donner des bases scientifiques à l’assurance vie pendant que cette activité restait toujours interdite en France. C’est en 1787 que fut créée par LABARTHE, la première compagnie d’assurance vie française nommée « Compagnie Royale d’Assurance ». II.2.1 EVOLUTION DE L’ASSURANCE VIE DANS LE MONDE (voir diapo) II.2.2 EVOLUTION DE L’ASSURANCE VIE EN AFRIQUE (voir diapo) COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 11 II.2. 3 -EVOLUTION DE L’ASSURANCE VIE EN ZONE CIMA Jusqu’à la seconde guerre mondiale et dans l’immédiat après guerre, l’assurance vie était pratiquement inexistante dans les pays de la zone CIMA (ou CICA à l’époque). Les quelques compagnies d’assurances sur la vie opérant sur le marché étaient principalement des sociétés françaises exerçant sous forme d’agence avec une clientèle principalement constituée d’européens et de quelques rares autochtones qualifiés d’émancipés (employés de l’administration coloniale ou privée). Les sociétés existantes vendaient essentiellement des contrats décès en couverture des prêts bancaires. Sur le plan législatif, les lois et règlements français étaient appliqués sans modifications. L’assurance vie est donc restée à l’état embryonnaire jusqu’aux indépendances. L’idée fortement répandue était que l’assurance vie ne pouvait pas marcher en Afrique à cause de l’organisation sociale des africains et leur faible pouvoir d’achat. En 1962, les pays africains membres de la zone franc créent la CICA (Conférence Internationale des Contrôles d’Assurances) ayant pour objectif principal l’harmonisation des législations en matière d’assurances dans les pays membres. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 12 La création de la CICA n’a pas fondamentalement changé les choses en assurance vie. La loi française des assurances du 13 juillet 1930 demeurait toujours la base réglementaire des opérations d’assurance. Les années 80 vont être les années d’éveil de l’assurance vie dans notre zone. C’est à partir de ces années que les sociétés anglo-saxonnes vont arriver sur le marché. Elles vont battre en brèche les préjugés sur l’assurance vie par la mise en place de nouveaux produits plus adaptés et des réseaux de vente très performants. On assista alors à une pratique rationnelle de l’assurance vie et par la suite à un développement appréciable des portefeuilles de contrats vie. Sur le plan législatif, certains Etats comme la Côte d’Ivoire, le Sénégal et le Gabon vont prendre de l’avance en instituant des dispositions réglementaires appropriées comme celle interdisant aux sociétés d’assurance de pratiquer à la fois la branche dommage et la branche vie. Ce qui va entraîner la création de nos premières sociétés vie : la SONAM VIE au Sénégal, l’UNION AFRICAINE VIE en Côte d’Ivoire et OGAR VIE au Gabon. Dans le même temps, la CICA a pris des résolutions tendant à favoriser le développement de l’assurance vie par la mise en place à l’IIA des modules de formation en assurance vie et par la création d’une compagnie commune de réassurance (CICA-RE) ayant pour objectif entre autres, l’assistance actuarielle, commerciale et informatique aux compagnies vie. Aujourd’hui, avec la volonté de la FANAF et des sociétés d’assurance à promouvoir la branche vie, et l’entrée en vigueur du Code CIMA qui impose une nouvelle réglementation stricte et met en place une COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 13 commission de contrôle supra nationale, nous sommes optimistes quant à l’avenir de la branche vie dans notre zone. Commentaires : Statistiques assurance vie en Zone FANAF Les statistiques de l’assurance vie des dernières années publiées par la FANAF lors de sa dernière Assemblée Générale en février 2011 renforcent notre optimiste. En effet selon ces statistiques, sur la période de 2005 à 2009, les primes Vie collectées en zone CIMA sont passées de 104 665 500 000 Fcfa à 173 971 100 000 Fcfa soit une augmentation de 67% environ et avec des placements financiers de l’ordre de 539 000 000 000 Fcfa au 31 décembre 2009, soit autant de placements dans la zone. En 2009, les compagnies vie de la zone ont versé 120 881 800 000 Fcfa de prestations aux bénéficiaires de contrats vie. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 14 II.3- LES DEUX FORMES D’EXPOITATION DE L’ASSURANCE VIE Le public ne ressent pas toujours comme indispensable la souscription d’un contrat d’assurance vie (contrairement à certaines assurances dommages obligatoires). Par conséquent les assureurs vie et capitalisation ont conçu des méthodes de distribution originales pour attirer le grand public vers les produits d’assurance. Ainsi la distribution des produits d’assurance vie se fait principalement sous deux formes selon que la clientèle est constituée de particuliers ou de personnes morales. Cela a conduit à une classification des produits d’assurance vie et capitalisation en deux branches à savoir la branche individuelle (dite également la grande branche) et la branche collective (dite aussi la branche groupe). LA GRANDE BRANCHE (OU ASSURANCE VIE INDIVIDUELLE) La grande branche ou la branche individuelle regroupe les contrats qui ont été souscrits à titre individuel par des particuliers. LA BRANCHE COLLECTIVE (OU ASSURANCE VIE COLLECTIVE) La branche collective ou la branche groupe regroupe les contrats qui ont été souscrits par des personnes physiques ou morales au profit des membres d’un groupe donné. Le tableau ci-dessous présente ces deux branches de l’assurance vie. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 15 FORMES D’EXPLOITATION DE L’ASSURANCE VIE Forme de souscription Clientèle Grande branche Besoins clientèle Contrats souscrits à titre individuel Particuliers Contrats sur mesure avec libre fixation des capitaux .Entreprises .Associations .Syndicats Contrats étudiés en Fonction des besoins du groupe Branche collective Contrats souscrits par une personne morale au profit d’un groupe NB : La branche dite populaire qui a existé dans le passé et qui regroupait les contrats standards souscrits par des particuliers à revenus très modeste n’est plus d’usage. Cette branche avait été créée dans un but de vulgarisation de l’assurance vie. Elle tend à revenir par la micro assurance. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 16 II.3.1- L’ASSURANCE VIE INDIVIDUELLE A - L’ASSURANCE VIE INDIVIDUELLE SUR UNE TETE A.1- GENERALITES A.1.1 Définition : Le contrat d’assurance vie est un contrat par lequel, en échange d’une ou plusieurs primes, versées par une personne (le souscripteur), l’assureur s’engage à verser à une tierce personne (dite bénéficiaire) une somme déterminée à l’avance (soit sous forme de capital, soit sous forme de rente) en cas de décès ou de survie à une époque déterminée d’une autre personne (dite assuré). De cette définition, il ressort : 1) L’assurance vie est une assurance de personne : l’engagement de l’assureur dépend de la durée de la vie humaine (décès ou survie de l’assuré à une époque donnée). Elle est donc caractérisée par : - le principe forfaitaire : les sommes assurées sont librement fixées au contrat à la souscription (art. 56 du Code CIMA ) - l’impossibilité de recours de l’assureur contre le tiers responsable (art. 57 du Code CIMA) ; - la possibilité de cumul : Ainsi, lorsque l’assureur demande à l’assuré de déclarer à la souscription du contrat, les autres contrats d’assurance qu’il a souscrits auprès d’autres compagnies (ou dans la même compagnie), cela n’a pas pour but de refuser le cumul des garanties, mais de se faire une idée du risque. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 17 2) Le contrat d’assurance vie a deux finalités principales : a) Une finalité de prévoyance (décès avant une époque donnée) : L’assurance vie permet au souscripteur de préserver sa famille ou des bénéficiaires des conséquences pécuniaires de sa disparition. b) Une finalité d’épargne (survie au delà d’une époque donnée) : L’assurance vie permet au souscripteur de constituer une épargne qui sera disponible dans le futur pendant les vieux jours du bénéficiaire. 3) Le caractère non obligatoire du paiement de la prime en assurance vie : On note que quelque soient les motivations du souscripteur d’un contrat d’assurance vie (prévoyance ou épargne), il passe nécessairement par la constitution d’une épargne. Ainsi la constitution d’une épargne est une caractéristique de l’assurance vie. C’est pourquoi le paiement de la prime en assurance vie n’est pas obligatoire (art 73 du Code CIMA). En effet, on ne peut pas obliger une personne à épargner car le fait d’épargner dépend étroitement de la situation financière du souscripteur qui peut changer dans le temps. En plus les intérêts ayant motivé la souscription du contrat peuvent disparaître à tout moment. Par conséquent si à la souscription du contrat, le souscripteur était obligé de payer les primes pendant toute la durée du contrat sous peine de sanction quelconque, peu de personnes s’engageraient dans une opération d’assurance vie à long terme qui risquerait de paraître très lourd ou inutile pour elles dans le temps. NB: 1) l’obligation de paiement de la prime par l’assuré (art. 12 du Code CIMA) ne concerne pas les assurances vie. 2) L’alinéa 1 de l’article 73 du Code CIMA doit s’interpréter comme l’impossibilité pour l’assureur de poursuivre le souscripteur en justice pour le non paiement. Cependant, rien n’empêche l’assureur de se faire payer les primes impayées par compensation sur le montant des sommes exigibles. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 18 A.1.2 Les personnes intervenant au contrat De la définition de l’assurance vie, il ressort que le contrat d’assurance vie est avant tout un engagement entre deux personnes (morales ou physiques). L’une des parties s’engage notamment à payer les primes prévues au contrat et l’autre s’engage à verser les prestations prévues au contrat à des tiers en cas de décès ou de survie d’une autre personne. Ainsi, dans un contrat d’assurance vie on distingue quatre (04) intervenants : l’assureur le souscripteur l’assuré le bénéficiaire. L’Assureur : L’assureur est toujours une personne morale, donc, une entreprise ayant obtenu un agrément pour pratiquer les opérations d’assurance vie. Il s’engage à payer les prestations prévues au contrat. Pour pratiquer les opérations d’assurance, une entreprise doit être constituée nécessairement sous deux formes (art. 301 du Code CIMA), à savoir : o Société anonyme (voir cours de réglementation des assurances) o Société d’assurance mutuelle (voir cours de réglementation des assurances) COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 19 Le Souscripteur : Le Souscripteur (également appelé contractant, stipulant ou preneur d’assurance) est la personne morale ou physique qui s’engage juridiquement envers l’assureur, notamment au paiement des primes prévues au contrat. Il est le signataire du contrat et il lui revient de désigner les bénéficiaires de la prestation de l’assureur. Il est titulaire des droits sur l’épargne réalisée dans le cadre de son contrat. A ce titre, il pourra sous certaines conditions bien précises au contrat, faire valoir son droit de créance. REMARQUES : - Une personne physique, pour souscrire un contrat d’assurance vie, doit être juridiquement capable selon le code civil. Ainsi, un mineur non émancipé ou un majeur en tutelle ne peut pas souscrire un contrat d’assurance vie. Mais ces catégories de personnes physiques, avec l’assistance et l’autorisation de leurs tuteurs légaux, peuvent souscrire un contrat d’assurance. L’Assuré : C’est la personne physique dont le décès ou la survie déclenche le paiement par l’assureur des prestations prévues au contrat. Il est l’élément principal du contrat en ce sens que c’est son âge et son état de santé qui permettent à l’assureur de fixer le montant de la prime à payer par le souscripteur. REMARQUES : - l’assuré est nécessairement une personne physique. - Une personne peut souscrire un contrat sur sa propre tête (art. 58 du Code CIMA). - Il est aussi admis qu’une personne souscrive un contrat d’assurance vie sur la tête d’un tiers (art. 58 du Code CIMA). - L’article 58 du Code CIMA permet l’assurance réciproque : plusieurs personnes peuvent souscrire un contrat d’assurance vie sur la tête de chacune d’elle par un contrat unique. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 20 - Si dans le cas d’un contrat d’assurance en cas de vie, aucune précaution relative à l’assuré n’est prise, dans l’hypothèse d’une assurance en cas de décès souscrite par une personne sur la tête d’une autre, il est nécessaire de prendre des précautions. En effet, le paiement des prestations étant subordonné à la mort de l’assuré, cela peut amener le bénéficiaire du contrat à faire disparaître physiquement l’assuré. Pour prévenir des pratiques immorales ou criminelles , le législateur a pris certaines mesures (art. 59, 60 et 61 du Code CIMA). 1ère mesure : L’assuré doit donner son consentement par écrit à l’assurance en cas de décès souscrite sur sa tête (art. 59 du Code CIMA). Le consentement est donné au plus tard lors de la souscription du contrat par exemple en signant la police . Pour toute cession, mise en gage ou transfert du bénéfice du contrat à un tiers pendant la vie du contrat, l’assureur devra exiger le consentement de l’assuré. Il en est de même en cas de modification des sommes assurées. En principe, si l’assuré retire son consentement pendant l’existence du contrat, l’assureur devra résilier le contrat. La sanction en cas de non respect de cette disposition est la nullité absolue du contrat 2ème mesure : Il est formellement interdit de souscrire un contrat d’assurance vie en cas de décès sur la tête d’un mineur âgé de moins de 12 ans, d’un majeur en tutelle ou d’une personne placée dans un établissement psychiatrique (art. 60) On écarte ainsi les personnes incapables d’apprécier véritablement les conséquences de leur consentement. Cas particulier d’un mineur de plus de 12 ans : La souscription d’une assurance en cas de décès sur la tête d’un mineur âgé de plus de 12 ans exige deux conditions (art. 61 du Code CIMA) : - le consentement personnel du mineur, - l’autorisation écrite (avec indication de la somme assurée) de son représentant légal. . Sanction en cas de non respect de cette disposition (art 60 du code CIMA) COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 21 Le Bénéficiaire : C’est la personne physique ou morale qui recevra les prestations prévues au contrat en cas de réalisation du risque. a) Qualité et nombre : Aucune qualité particulière n’est exigée du bénéficiaire mais il possède des droits (voir plus loin dans cette partie). Un contrat d’assurance vie peut comporter un ou plusieurs bénéficiaires. Le nombre de bénéficiaires n’étant pas limité, le souscripteur peut en désigner autant qu’il veut et à tout moment depuis la souscription du contrat jusqu’à son échéance. b) Le choix du bénéficiaire : Le choix du bénéficiaire est un droit personnel du souscripteur. C’est donc le souscripteur qui désigne le bénéficiaire. Il le désigne selon sa volonté, soit par nomination dans la police, soit par testament, soit par simple lettre adressée à l’assureur. Ce droit ne peut être exercé par une autre personne, notamment les héritiers ou les créanciers du contractant (sauf si ce dernier leur a cédé ce droit de son vivant). Remarques : 1) Dans certain cas, le souscripteur peut autoriser l’assuré à désigner luimême le bénéficiaire (cas des contrats groupe). 2) Pour les époux mariés sous le régime de la communauté, l’assureur peut exiger le consentement du conjoint dans le choix du bénéficiaire. 3) Pour un souscripteur incapable juridiquement, celui-ci doit intervenir personnellement dans le choix du bénéficiaire avec l’assistance de son représentant légal. 4) Dans le cas des contrats d’assurance vie en cas de décès, l’assuré doit donner son consentement par écrit à la désignation du bénéficiaire. 5) La désignation du bénéficiaire peut intervenir à tout moment situé entre la date de souscription du contrat et sa date terme. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 22 c) Mode de désignation du bénéficiaire : . Désignation directe ou nominative : Le Souscripteur désigne nommément le bénéficiaire. C’est le mode de désignation le plus sûr qui évite tout risque d’erreur. . Désignation indirecte (art. 68 du Code CIMA) : Le Souscripteur indique seulement la qualité des bénéficiaires sans les nommer. Dans ce cas, c’est la personne qui a la qualité de bénéficiaire au jour de l’exigibilité des prestations qui les reçoit. Exemple de désignation indirecte : mon conjoint mes enfants nés et à naître mes héritiers Ainsi, dans le cas du conjoint, le bénéficiaire est la personne qui a la qualité de conjoint au moment de l’exigibilité des prestations. N.B. : La désignation d’un bénéficiaire n’est pas obligatoire. Ainsi, lorsque l’assurance en cas de décès a été souscrite sans désignation de bénéficiaire, les prestations prévues au contrat font partie du patrimoine ou de la succession du contractant (art. 70 du Code CIMA). d) Attribution du bénéficiaire d’un contrat vie : Elle peut être faite : à titre gratuit : le bénéficiaire ne paye rien au contractant. C’est le cas le plus courant (exemple : contrat souscrit par un père au profit de ses enfants) COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 23 à titre onéreux : l’attribution du bénéfice du contrat est faite en contre partie d’une obligation que le souscripteur a vis-à-vis du bénéficiaire (ex. : assurance vie souscrite en garantie d’un prêt immobilier). e) Bénéficiaire acceptant : Le bénéficiaire est dit acceptant lorsque celui-ci a fait connaître qu’il acceptait le bénéfice de l’assurance souscrite à son profit, soit en signant la police d’assurance ou l’avenant indiquant sa nomination, en adressant une lettre pour faire connaître son accord à l’assureur, en se substituant au souscripteur pour acquitter les primes. Dans le cas contraire, le bénéficiaire est dit non acceptant. C’est le cas lorsque le bénéficiaire a été désigné sans qu’il ne le sache. f) Révocation du bénéficiaire : Seul le souscripteur peut révoquer à tout moment le bénéficiaire qu’il a désigné. La révocation peut être expresse (le contractant avise l’assureur de sa décision de révoquer le bénéficiaire) ou tacite (en rachetant le contrat). Cette révocation n’est pas possible lorsque le bénéficiaire est acceptant (art. 69 du Code CIMA). Lorsque le bénéficiaire n’est pas acceptant, le droit de le révoquer ne peut être exercé ni par les héritiers, ni par les créanciers du souscripteur du vivant de ce dernier. Ce droit ne peut être exercé, après la mort du souscripteur, par ses héritiers, qu’après l’exigibilité de la somme assurée et au plus tôt trois mois après que le bénéficiaire ait été mis en demeure, par acte extrajudiciaire d’avoir à déclarer s’il accepte (art. 69 du Code CIMA). COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 24 N.B. : 1) Il est possible de révoquer un bénéficiaire même acceptant dans les cas suivants : - s’il a causé volontairement la mort de l’assuré. Dans ce cas, le contrat cesse ses effets à son égard et l’épargne constituée au titre du contrat est versée par l’assureur au contractant ou à ses ayants cause, à moins que ceux-ci ne soient condamnés comme auteurs ou complices du meurtre de l’assuré (art. 78) - s’il s’est rendu coupable de tentative de meurtre de l’assuré. le souscripteur peut alors demander le changement du bénéficiaire même si ce dernier est acceptant (art. 78) - En cas de divorce prononcé aux torts du conjoint bénéficiaire - Le cas d’ingratitude notoire g) Droit du bénéficiaire : Lorsque le bénéficiaire est déterminé, celui-ci dispose d’un droit propre à l’égard de l’assureur à partir de la date de souscription du contrat (art. 71 du Code CIMA). Par conséquent : - les prestations payables au décès de l’assuré à un bénéficiaire déterminé ou à ses héritiers ne font pas partie de la succession de l’assuré. - les prestations versées à un bénéficiaire déterminé ne peuvent être réclamées ni par les créanciers de l’assuré, ni par les héritiers de l’assuré. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 25 BENEFICIAIRE Qualité et choix * Qui peut être bénéficiaire ? Toute personne physique ou morale * Qui choisit le bénéficiaire ? Il est choisi par le souscripteur ou sur Son autorisation (cas des contrats groupe) - 26 - Désignation du bénéficiaire Acceptation du bénéficiaire Révocation du bénéficiaire . Quand ? . Quand ? - Cas du bénéficiaire acceptant : A tout moment, c’est-à-dire. à la souscription du contrat, ultérieurement et après la mort du souscripteur. * Irrévocable sauf : . tentative de meurtre de l’assuré par le bénéficiaire. . Comment ? * Ingratitude notoire du bénéficiaire . divorce prononcé aux torts de l’époux bénéficiaire. A tout moment, c’est-à-dire de la Souscription du contrat jusqu’à son échéance: . Comment ? - Dans la clause bénéficiaire à la souscription du contrat - Par avenant en cours du contrat - Par testament Tiers pouvant intervenir dans le choix du Bénéficiaire : - consentement du conjoint dans le choix Mode de désignation : du bénéficiaire. - Nominative ou directe - intervention du représentant légal lorsque - Indirecte. le bénéficiaire est juridiquement incapable. - Obligatoire ? Non - Consentement de l’assuré dans les contrats en cas de décès. Conséquence de la non désignation : Les prestations prévues au contrat font partie du patrimoine ou de la succession du contractant - Acceptation expresse : . signature de la police ou de l’avenant . envoi d’une lettre à l’assureur pour signifier son accord - Acceptation tacite : . Le bénéficiaire se substitue au contractant pour payer une ou plusieurs prime. . Conséquence de l’acceptation : Le contractant ne dispose plus librement de son contrat car le bénéficiaire de l’assurance devient irrévocable, sauf cas particulier. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE - Cas du bénéficiaire non acceptant : * Le contractant peut modifier la clause bénéficiaire à son gré. Exemple de relation entre les intervenants : Selon les cas, le souscripteur, l’assuré et le bénéficiaire peuvent être la même personne ou des personnes distinctes. L’assureur étant toujours présent dans un contrat d’assurance vie, on peut affirmer que les personnes intervenant au contrat seraient au minimum de deux et au maximum de quatre. Schémas courants : a) b) Souscripteur = Assuré = Bénéficiaire Assureur = 2 Intervenants + Assureur = 3 Intervenants = 4 Intervenants Souscripteur = Assuré ≠ Bénéficiaire c) + {1 {1 Souscripteur {1 ≠ Assuré {1 ≠ Bénéficiaire {1 + Assureur Remarque : A la fin de ce paragraphe sur les personnes intervenant dans un contrat d’assurance vie, on peut noter que: - quelque soit le nombre d’intervenants, les règles de droit commun restent applicables au contrat d’assurance vie, notamment en ce qui concerne le consentement et la capacité juridique des intervenants. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE A.1.3 Les caractéristiques de la prime et des prestations en assurance vie a) La prime : Dans un contrat d’assurance vie, le souscripteur peut payer la prime sous deux formes : - a1) forme unique : le souscripteur verse la totalité de la prime en une seule fois à la souscription du contrat. Il se libère donc de ses engagements contractuels à la souscription et reste couvert pendant toute la durée du contrat. - a2) forme périodique : le souscripteur paye sa prime régulièrement selon une périodicité (annuelle, semestrielle, trimestrielle ou mensuelle) choisit par lui et pendant une durée inférieure ou égale à la durée du contrat. NB : Dans les deux cas, la prime est toujours payable d’avance b) Les prestations : En cas de réalisation du risque, l’assureur peut verser les prestations prévues au contrat sous deux formes : - b1) forme capital : le bénéficiaire perçoit l’intégralité des sommes prévues au contrat en une seule fois à la survenance du sinistre ou au terme du contrat. - b2) forme rente : le bénéficiaire perçoit régulièrement selon une périodicité (annuelle, semestrielle, trimestrielle ou mensuelle) la même somme dite rente ou arrérage sur une durée certaine ou aléatoire. Cette rente peut être payable d’avance (la rente est payable en début de chaque période) ou payable à terme échu (la rente est payable à la fin de chaque période). . La rente est dite certaine lorsque le nombre de rente prévu au contrat est connu d’avance. . La rente est dite viagère lorsqu’elle est versée tant que le rentier est vivant. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 28 A.2 - PRINCIAPAUX CONTRATS D’ASSURANCE VIE INDIVIDUELLE L’exécution des contrats d’assurance vie dépend de la durée de la vie humaine (survie ou décès). Il en résulte une classification des produits d’assurance vie en trois classes principales en fonction du risque assuré : - les contrats en cas de vie - les contrats en cas de décès - les contrats en cas de vie et en cas de décès ou contrats mixtes. A ces trois principales classes, on ajoute les assurances complémentaires qui viennent compléter les garanties souscrites dans le cadre des contrats d’assurance. A.2.1 – Les contrats en cas de vie Les formules d’assurances en cas de vie garantissent le paiement d’un capital ou d’une rente à un bénéficiaire désigné si l’assuré est vivant à une date donnée. Dans ces assurances, l’événement aléatoire est la survie de l’assuré à un âge donné ou à une date donnée. Les principales formules d’assurance en cas de vie proposées par les compagnies sont : COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 29 a) Le capital différé sans contre assurance C’est une formule de contrat d’assurance vie qui consiste : - pour l’assureur, à payer un capital à un bénéficiaire désigné si l’assuré est vivant à une date fixée à l’avance. En cas de décès de l’assuré avant la date fixée, l’assureur ne paye rien. Les primes déjà payées par le contractant lui restent acquises. - pour le souscripteur, à payer une prime unique à la souscription ou des primes périodiques tant que l’assuré est en vie. Avantages : Le capital différé est destiné à satisfaire les besoins d’épargne ou de placement. C’est un bon moyen pour se constituer une épargne à moyen terme ou un complément de retraite à long terme. Inconvénients En cas de décès de l’assuré avant le terme du contrat, les primes versées sont à fonds perdus b) Le capital différé avec contre-assurance C’est la même définition qu’un capital différé sans contre-assurance. Mais ici, en cas de décès de l’assuré avant le terme du contrat, l’assureur rembourse le cumul des primes déjà payées. La contre-assurance est le remboursement du cumul de primes. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 30 b.1) Avantage : idem capital différé sans contre assurance plus la contreassurance b.2) Inconvénient : La contre assurance rend la prime chère c) La rente viagère immédiate La rente viagère immédiate est une formule de contrat d’assurance vie qui consiste : - Pour l’assureur, à verser, dès la souscription du contrat, une rente (à terme échu ou payable d’avance) au bénéficiaire désigné au contrat et cela jusqu’au décès de l’assuré. - Pour le souscripteur, à payer une prime unique à la souscription du contrat. Remarques : Les prestations de l’assureur commençant immédiatement à la souscription du contrat, il est évident que la prime soit unique et donc payée en une seule fois à la souscription. Pour la même raison, il n’y a pas en général de contre-assurance dans les contrats de rente viagère immédiate. Cependant il est possible d’envisager le remboursement de tout ou une partie de la prime unique si un nombre minimum de rente n’a pas encore été payé. Avantages : La rente viagère immédiate permet de garantir un revenu régulier à l’assuré jusqu’à son décès et évite à l’assuré les soucis de la gestion d’un capital. Inconvénients : Le choix d’une rente viagère immédiate entraîne l’aliénation du capital. Ce qui est préjudiciable en période de forte inflation. En plus, le risque de décès prématuré entraîne une faible récupération de la prime payée. COURS ASSURANCES DE PERSONNES IIA 2011 PAR JOSEPH LUC FOADING / CICA-RE 31 d) La rente viagère différée sans contre-assurance La rente viagère différée est un contrat qui consiste : - Pour l’assureur, à verser une rente au bénéficiaire désigné à partir d’une certaine époque (dite différée) et si l’assuré est en vie à cette époque. La rente est servie jusqu’au décès de l’assuré. En cas de décès de l’assuré avant le terme du différé, l’assureur ne paye rien. - Pour le souscripteur, à payer une prime unique à la souscription ou des primes périodiques pendant une durée inférieure ou égale au différé. Avantages : Ce sont les mêmes avantages que la rente viagère immédiate. C’est un contrat qui est bien indiqué pour les personnes qui désirent se constituer une retraite à vie, surtout si ces personnes n’ont pas d’héritiers. Inconvénients : Idem que contrat rente viagère immédiate. e) La rente viagère différée avec contre-assurance C’es...