Cours de SES Chapitre 4 : Quelles politiques économiques dans le cadre européen ?

Publié le 25/06/2024

Extrait du document

«

Chapitre 4 : Quelles politiques économiques dans le cadre européen ?

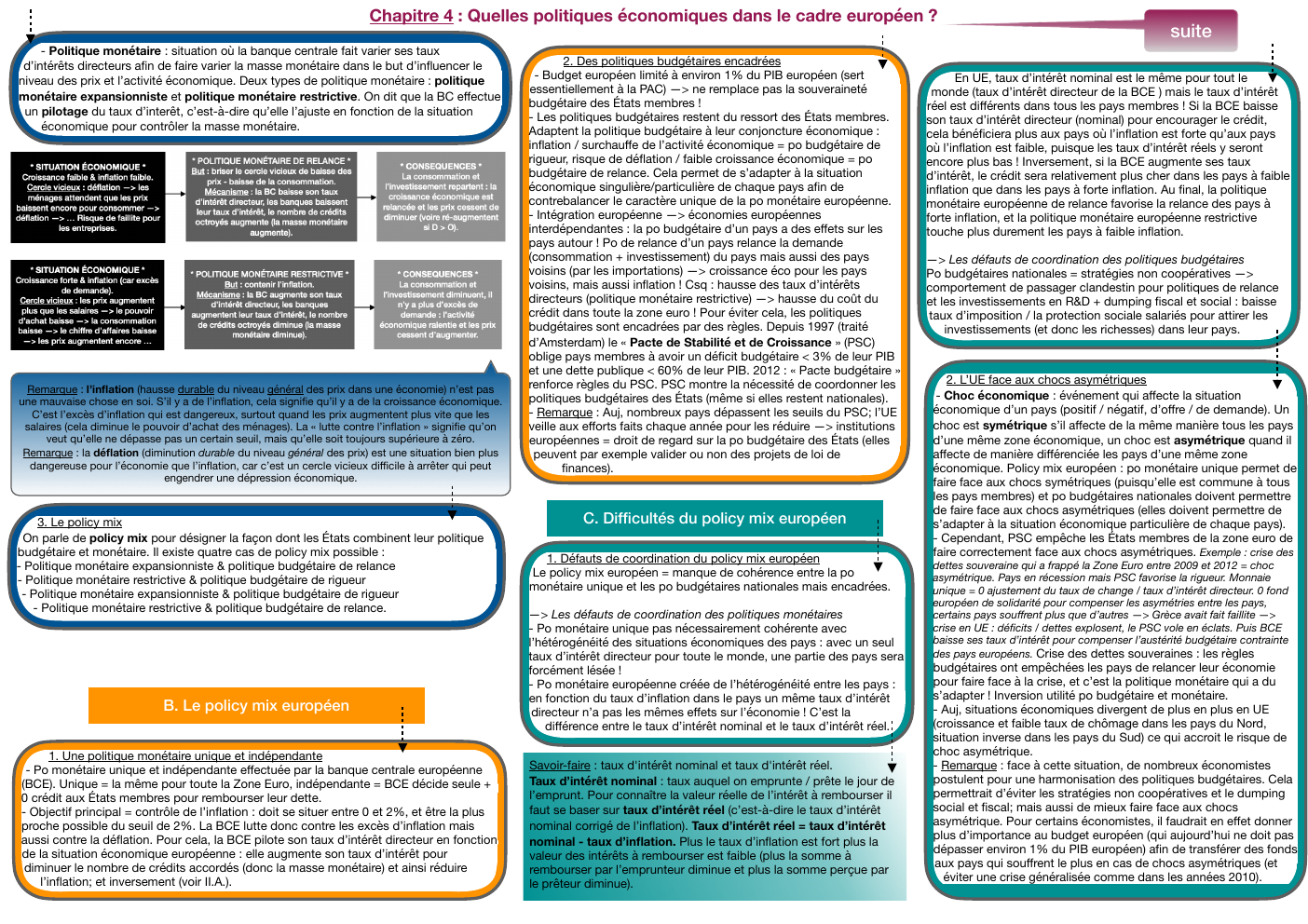

- Politique monétaire : situation où la banque centrale fait varier ses taux

d’intérêts directeurs afin de faire varier la masse monétaire dans le but d’influencer le

niveau des prix et l’activité économique.

Deux types de politique monétaire : politique

monétaire expansionniste et politique monétaire restrictive.

On dit que la BC effectue

un pilotage du taux d’interêt, c’est-à-dire qu’elle l’ajuste en fonction de la situation

économique pour contrôler la masse monétaire.

Remarque : l’inflation (hausse durable du niveau général des prix dans une économie) n’est pas

une mauvaise chose en soi.

S’il y a de l’inflation, cela signifie qu’il y a de la croissance économique.

C’est l’excès d’inflation qui est dangereux, surtout quand les prix augmentent plus vite que les

salaires (cela diminue le pouvoir d’achat des ménages).

La « lutte contre l’inflation » signifie qu’on

veut qu’elle ne dépasse pas un certain seuil, mais qu’elle soit toujours supérieure à zéro.

Remarque : la déflation (diminution durable du niveau général des prix) est une situation bien plus

dangereuse pour l’économie que l’inflation, car c’est un cercle vicieux difficile à arrêter qui peut

engendrer une dépression économique.

3.

Le policy mix

On parle de policy mix pour désigner la façon dont les États combinent leur politique

budgétaire et monétaire.

Il existe quatre cas de policy mix possible :

- Politique monétaire expansionniste & politique budgétaire de relance

- Politique monétaire restrictive & politique budgétaire de rigueur

- Politique monétaire expansionniste & politique budgétaire de rigueur

- Politique monétaire restrictive & politique budgétaire de relance.

B.

Le policy mix européen

1.

Une politique monétaire unique et indépendante

- Po monétaire unique et indépendante effectuée par la banque centrale européenne

(BCE).

Unique = la même pour toute la Zone Euro, indépendante = BCE décide seule +

0 crédit aux États membres pour rembourser leur dette.

- Objectif principal = contrôle de l’inflation : doit se situer entre 0 et 2%, et être la plus

proche possible du seuil de 2%.

La BCE lutte donc contre les excès d’inflation mais

aussi contre la déflation.

Pour cela, la BCE pilote son taux d’intérêt directeur en fonction

de la situation économique européenne : elle augmente son taux d’intérêt pour

diminuer le nombre de crédits accordés (donc la masse monétaire) et ainsi réduire

l’inflation; et inversement (voir II.A.).

2.

Des politiques budgétaires encadrées

- Budget européen limité à environ 1% du PIB européen (sert

essentiellement à la PAC) —> ne remplace pas la souveraineté

budgétaire des États membres !

- Les politiques budgétaires restent du ressort des États membres.

Adaptent la politique budgétaire à leur conjoncture économique :

inflation / surchauffe de l’activité économique = po budgétaire de

rigueur, risque de déflation / faible croissance économique = po

budgétaire de relance.

Cela permet de s’adapter à la situation

économique singulière/particulière de chaque pays afin de

contrebalancer le caractère unique de la po monétaire européenne.

- Intégration européenne —> économies européennes

interdépendantes : la po budgétaire d’un pays a des effets sur les

pays autour ! Po de relance d’un pays relance la demande

(consommation + investissement) du pays mais aussi des pays

voisins (par les importations) —> croissance éco pour les pays

voisins, mais aussi inflation ! Csq : hausse des taux d’intérêts

directeurs (politique monétaire restrictive) —> hausse du coût du

crédit dans toute la zone euro ! Pour éviter cela, les politiques

budgétaires sont encadrées par des règles.

Depuis 1997 (traité

d’Amsterdam) le « Pacte de Stabilité et de Croissance » (PSC)

oblige pays membres à avoir un déficit budgétaire < 3% de leur PIB

et une dette publique < 60% de leur PIB.

2012 : « Pacte budgétaire »

renforce règles du PSC.

PSC montre la nécessité de coordonner les

politiques budgétaires des États (même si elles restent nationales).

- Remarque : Auj, nombreux pays dépassent les seuils du PSC; l’UE

veille aux efforts faits chaque année pour les réduire —> institutions

européennes = droit de regard sur la po budgétaire des États (elles

peuvent par exemple valider ou non des projets de loi de

finances).

C.

Difficultés du policy mix européen

1.

Défauts de coordination du policy mix européen

Le policy mix européen = manque de cohérence entre la po

monétaire unique et les po budgétaires nationales mais encadrées.

—> Les défauts de coordination des politiques monétaires

- Po monétaire unique pas nécessairement cohérente avec

l’hétérogénéité des situations économiques des pays : avec un seul

taux d’intérêt directeur pour toute le monde, une partie des pays sera

forcément lésée !

- Po monétaire européenne créée de l’hétérogénéité entre les pays :

en fonction du taux d’inflation dans le pays un même taux d’intérêt

directeur n’a pas les mêmes effets sur l’économie ! C’est la

différence entre le taux d’intérêt nominal et le taux d’intérêt réel.

Savoir-faire : taux d'intérêt nominal et taux d'intérêt réel.

Taux d’intérêt nominal : taux auquel on emprunte / prête le jour de

l’emprunt.

Pour connaître la valeur réelle de l’intérêt à rembourser il

faut se baser sur taux d’intérêt réel (c’est-à-dire le taux d’intérêt

nominal corrigé de l’inflation).

Taux d’intérêt réel = taux d’intérêt

nominal - taux d’inflation.

Plus le taux d’inflation est fort plus la

valeur des intérêts à rembourser est faible (plus la somme à

rembourser par l’emprunteur diminue et plus la somme perçue par

le prêteur diminue).

suite

En UE, taux d’intérêt nominal est le même pour tout le

monde (taux d’intérêt directeur de la BCE ) mais le taux d’intérêt

réel est différents dans tous les pays membres ! Si la BCE baisse

son taux d’intérêt directeur (nominal) pour encourager le crédit,

cela bénéficiera plus aux pays où l’inflation est forte qu’aux pays

où l’inflation est faible, puisque les taux d’intérêt réels y seront

encore plus bas ! Inversement, si la BCE augmente ses taux

d’intérêt, le crédit sera relativement plus cher dans les pays à faible

inflation que dans les pays à forte inflation.

Au final, la politique

monétaire européenne de relance favorise la relance des pays à

forte inflation, et la politique monétaire européenne restrictive

touche plus durement les pays à faible inflation.

—> Les défauts de coordination des politiques budgétaires

Po budgétaires nationales = stratégies non coopératives —>

comportement de passager clandestin pour politiques de relance

et les investissements en R&D + dumping fiscal et social : baisse

taux d’imposition / la protection sociale salariés pour attirer les

investissements (et donc les richesses) dans leur pays.

2.

L’UE face aux chocs asymétriques

- Choc économique : événement qui affecte la situation

économique d’un pays (positif / négatif, d’offre / de demande).

Un

choc est symétrique s’il affecte de la même manière tous les pays

d’une même zone économique, un choc est asymétrique quand il

affecte de manière différenciée les pays d’une même zone

économique.

Policy mix européen : po monétaire unique permet de

faire face aux chocs symétriques (puisqu’elle est commune à tous

les pays membres) et po budgétaires nationales doivent permettre

de faire face aux chocs asymétriques (elles doivent permettre de

s’adapter à la situation économique particulière de chaque pays).

- Cependant, PSC empêche les États membres de la zone euro de

faire correctement face aux chocs asymétriques.

Exemple : crise des

dettes souveraine qui a frappé la Zone Euro entre 2009 et 2012 = choc

asymétrique.

Pays en récession mais PSC favorise la rigueur.

Monnaie

unique = 0 ajustement du taux de change / taux d’intérêt directeur.

0 fond

européen de solidarité pour compenser les asymétries entre les pays,

certains pays souffrent plus que d’autres —> Grèce avait fait faillite —>

crise en UE : déficits / dettes explosent, le PSC vole en éclats.

Puis BCE

baisse ses taux d’intérêt pour compenser l’austérité budgétaire contrainte

des pays européens.

Crise des dettes souveraines : les règles

budgétaires ont empêchées les pays de relancer leur économie

pour faire face à la crise, et c’est la politique monétaire qui a du

s’adapter ! Inversion utilité po budgétaire et monétaire.

- Auj, situations économiques divergent de plus en plus en UE

(croissance et faible taux de chômage dans les pays du Nord,

situation inverse dans les pays du Sud) ce qui accroit le risque de

choc asymétrique.

- Remarque : face à cette situation, de nombreux économistes

postulent pour une harmonisation des politiques budgétaires.

Cela

permettrait d’éviter les stratégies non coopératives et le dumping

social et fiscal; mais aussi de mieux faire face aux chocs

asymétrique.

Pour certains économistes, il faudrait en effet donner

plus d’importance au budget européen (qui aujourd’hui ne doit pas

dépasser environ 1% du PIB européen) afin de transférer des fonds

aux pays qui souffrent le plus en cas de chocs asymétriques (et

éviter une crise généralisée comme dans les années 2010).

Avant intégration européenne : droits de douane (pour favoriser

production nationale) + pays maîtres de leurs politiques

budgétaires et monétaires + politiques de change possible

(dévaluations pour favoriser la production nationale) + K échangés

au niveau national.

I.

Les caractéristiques de l’intégration

européenne

A.

Marché unique....

»

↓↓↓ APERÇU DU DOCUMENT ↓↓↓

Liens utiles

- Chapitre 4 : Les politiques économiques au niveau européen

- Thème 3 Les remises en cause économiques, politiques et sociales des années 1970 à 1991 Chapitre 1 La modification des grands équilibres économiques et politiques mondiaux (1973-1991) Introduction Frise chrono p.

- cours pensées et politiques économiques

- THÈME 3 : LES REMISES EN CAUSE ÉCONOMIQUES, POLITIQUES ET SOCIALES (1970’s-1991)

- Chapitre 1: Le Bonheur (notes de cours)